Ingresos de 106 millones de dólares, récord de ARR a final de trimestre de 108 millones de dólares

La ARR supera los ingresos trimestrales por primera vez

El flujo de caja de las operaciones fue de 19 millones de dólares

(Minneapolis, MN, 31 de enero de 2024) - Digi International ® Inc. (Nasdaq: DGII), proveedor líder mundial de productos, servicios y soluciones empresariales y de misión crítica del Internet de las Cosas ("IoT"), ha anunciado hoy sus resultados financieros para su primer trimestre fiscal finalizado el 31 de diciembre de 2023.

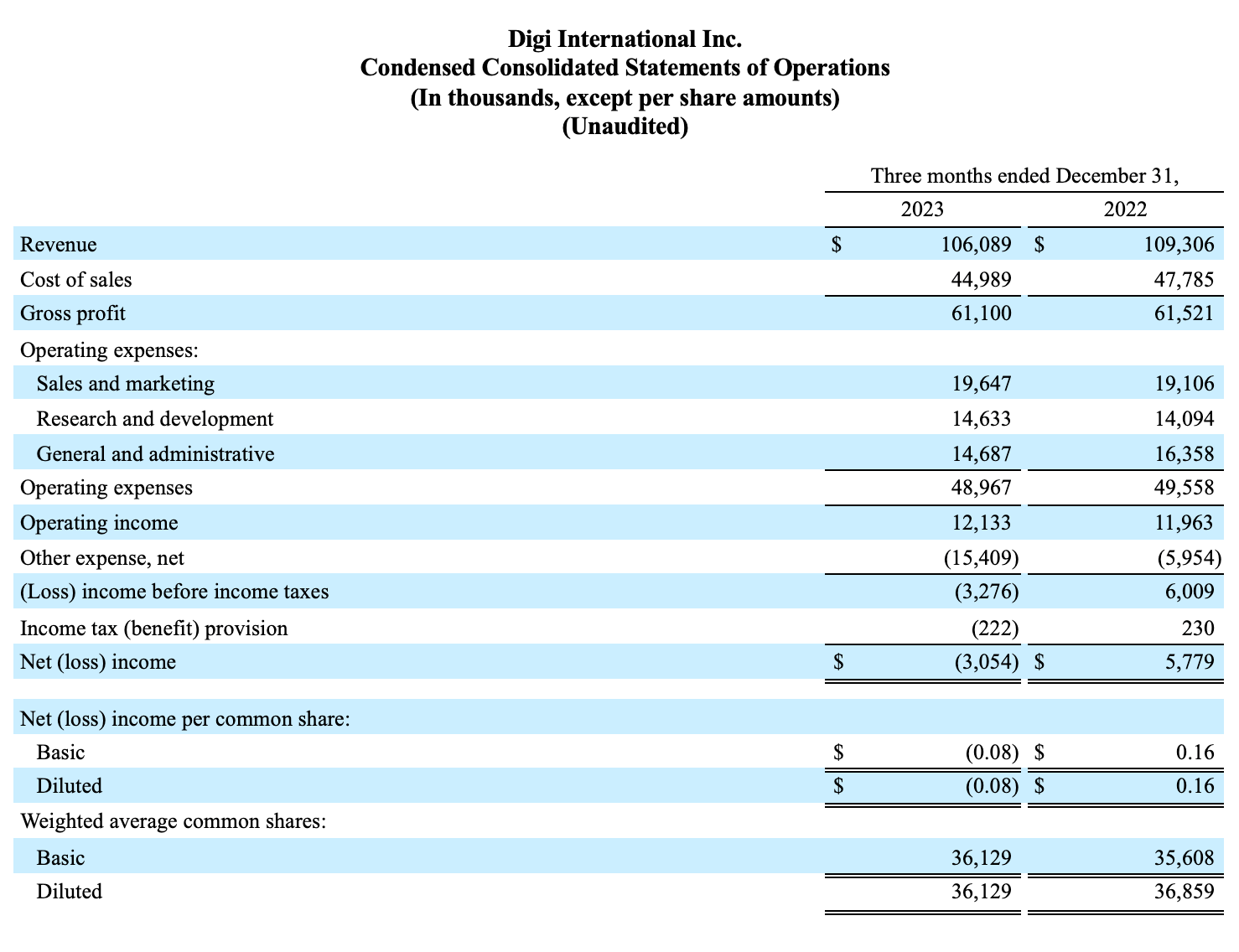

Resultados del primer trimestre fiscal de 2024 comparados con los del primer trimestre fiscal de 2023

- Los ingresos ascendieron a 106 millones de dólares, un 3% menos.

- El margen de beneficio bruto fue del 57,6%, lo que supone un aumento de 130 puntos básicos.

- La pérdida neta por acción diluida fue de 0,08 dólares, debido al impacto de 0,26 dólares de la amortización del coste de emisión de la deuda a plazo B, frente a un beneficio neto por acción diluida de 0,16 dólares.

- El beneficio neto ajustado por acción diluida fue de 0,48 dólares, sin variación interanual.

- El EBITDA ajustado fue de 23 millones de dólares, sin variación interanual.

- Los ingresos recurrentes anualizados (ARR) ascendían a 108 millones de dólares al final del trimestre, lo que supone un aumento del 13%.

Las conciliaciones de las medidas financieras GAAP y no GAAP aparecen al final de este comunicado.

"El crecimiento de ARR de dos dígitos impulsó a Digi a alcanzar un hito de ARR superior a los ingresos trimestrales por primera vez", dijo Ron Konezny, Presidente y Consejero Delegado. "La reducción de los niveles de inventario combinada con una reducción de la deuda mejoró significativamente nuestro balance. Estamos comprometidos a alcanzar 200 millones de dólares de ARR y 200 millones de dólares de EBITDA ajustado en los próximos cinco años."

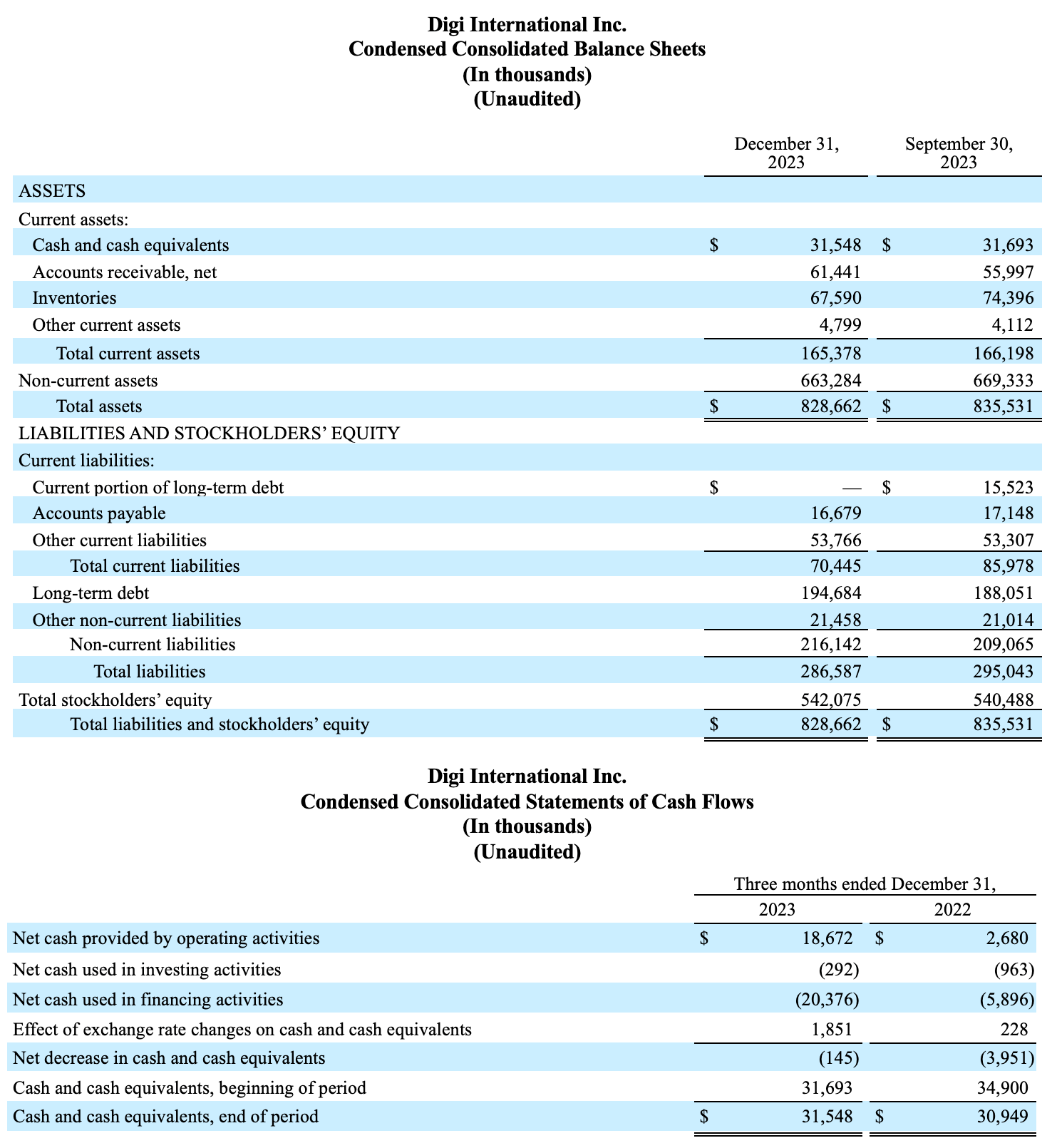

Otros datos financieros destacados

- En el primer trimestre del ejercicio 2024 amortizamos el préstamo a plazo existente en virtud de nuestra línea de crédito anterior, incurriendo en un gasto único de 10 millones de dólares por la cancelación de los costes de emisión de la deuda. Además, realizamos pagos para nuestra nueva línea de crédito renovable, reduciendo nuestra deuda bruta pendiente a 196 millones de dólares al final del trimestre y la deuda neta de efectivo y equivalentes de efectivo a 163 millones de dólares.

- Tuvimos 5,7 millones de dólares de gastos por intereses en el primer trimestre del ejercicio 2024, frente a los 6,0 millones de hace un año. El descenso se debió a la reducción de nuestro tipo de interés efectivo y a la disminución de la deuda pendiente.

- El flujo de caja de las operaciones fue de 19 millones de dólares en el primer trimestre del ejercicio 2024, frente a los 3 millones de dólares de hace un año, impulsado principalmente por los cambios interanuales en el inventario.

- El inventario neto finalizó el trimestre en 68 millones de dólares, frente a los 74 millones del 30 de septiembre de 2023. Esto representa una reducción de 13 millones de dólares respecto al saldo de hace un año, lo que refleja los continuos esfuerzos por gestionar los niveles de inventario.

Resultados de los segmentos

IoT Productos y servicios

Los ingresos del segmento en el primer trimestre fiscal de 2024, de 82 millones de dólares, disminuyeron un 3% respecto al mismo periodo del ejercicio anterior. Este descenso se debió a la disminución del volumen de ventas de los productos Console Server y Cellular, parcialmente compensada por el crecimiento de los productos OEM. El ARR a finales del primer trimestre fiscal era de 23 millones de dólares, un 64% más que en el ejercicio anterior. Este aumento se debió principalmente al crecimiento de la base de suscriptores de los servicios de Console Server, complementado por el crecimiento de otras líneas de negocio. El margen de beneficio bruto descendió 110 puntos básicos hasta el 53,5% de los ingresos en el primer trimestre fiscal de 2024, debido principalmente al descenso del volumen en Console Server, compensado en parte por el aumento del volumen y la combinación de mayores márgenes en OEM. Los ingresos de explotación fueron de 10 millones de dólares, un 18% menos, debido principalmente al descenso de los ingresos.

IoT Soluciones

Los ingresos del segmento en el primer trimestre fiscal de 2024, de 24 millones de dólares, disminuyeron un 4% con respecto al mismo periodo del ejercicio anterior. Este descenso se debió a la disminución de las ventas de las ofertas Ventus, parcialmente compensada por el crecimiento del volumen en SmartSense. El ARR al final del primer trimestre fiscal fue de 85 millones de dólares, un aumento del 4% respecto al año fiscal anterior impulsado principalmente por el crecimiento en SmartSense. El aumento de los ingresos y la expansión de los márgenes en SmartSense impulsaron un aumento del margen bruto de 950 puntos básicos hasta el 71,6% en el primer trimestre fiscal de 2024. Los ingresos de explotación fueron de 1,8 millones de dólares, frente a una pérdida de explotación de 0,7 millones de dólares hace un año.

Estrategia de asignación de capital

Tenemos la intención de seguir desapalancando la empresa al tiempo que gestionamos adecuadamente el inventario a medida que nuestra cadena de suministro sigue normalizándose. Nuestras existencias siguen siendo elevadas, pero creemos que esta inversión redundará en beneficio del capital circulante de Digi en los próximos trimestres.

Las adquisiciones siguen siendo una prioridad de capital para Digi. Seremos disciplinados en nuestro enfoque y actuaremos cuando creamos que una oportunidad es adecuada para ejecutarla en el contexto de las condiciones imperantes en el mercado. Estamos evolucionando y supervisando nuestra cartera de adquisiciones, y tenemos la intención de centrarnos más en la escala y el ARR.

Orientaciones para el segundo trimestre fiscal de 2024 y para todo el año 2024

Digi se mantiene firme en la consecución de nuestros nuevos objetivos estratégicos a largo plazo de duplicar ARR y EBITDA ajustado a 200 millones de dólares en los próximos cinco años. La resistente ejecución de Digi en un mercado de Internet Industrial de las Cosas grande y en crecimiento se ha mantenido constante. Nuestras perspectivas para el año fiscal 2024 se mantienen sin cambios, con nuestro ARR y EBITDA ajustado creciendo un 5% y nuestros ingresos proyectados para ser planos año tras año.

Para el segundo trimestre fiscal, los ingresos se estiman entre 105 y 109 millones de dólares. El EBITDA ajustado se estima entre 22,5 y 24,5 millones de dólares. El beneficio neto ajustado por acción se prevé entre 0,45 y 0,49 dólares por acción diluida, suponiendo un número medio ponderado de acciones diluidas de 37,7 millones de acciones.

Proporcionamos orientación u objetivos a largo plazo para el beneficio neto ajustado por acción, así como objetivos de EBITDA ajustado sobre una base no GAAP. No conciliamos estos elementos con su medida GAAP estadounidense más similar, ya que es difícil predecir sin esfuerzos irrazonables numerosos elementos que incluyen, entre otros, el impacto de la conversión de divisas, la reestructuración, los intereses y determinados acontecimientos relacionados con los impuestos. Dada la incertidumbre, cualquiera de estas partidas podría tener un impacto significativo en los resultados GAAP estadounidenses.

Detalles de la conferencia telefónica del primer trimestre fiscal de 2024

Como se anunció el 19 de enero de 2024, Digi discutirá sus resultados del primer trimestre fiscal en una conferencia telefónica el jueves 1 de febrero de 2024 a las 10:00 a.m. ET (9:00 a.m. CT). Ron Konezny, presidente y director ejecutivo, y Jamie Loch, director financiero, serán los anfitriones de la conferencia.

Los participantes pueden inscribirse en la conferencia telefónica en: https://register.vevent.com/register/BI5fa5a3d6e5ca4856948123f5f6ddf85e. Una vez realizada la inscripción, los participantes recibirán un número de marcación y un código de acceso a la conferencia. Se ruega a todos los participantes que se conecten 15 minutos antes de la hora de inicio.

Los participantes podrán acceder a una retransmisión en directo de la conferencia telefónica a través de la sección de relaciones con los inversores del sitio web de Digi, https://digi.gcs-web.com/, o del sitio web de alojamiento: https://edge.media-server.com/mmc/p/tn9spd4c/.

Habrá una repetición disponible aproximadamente dos horas después de la finalización de la llamada durante aproximadamente un año. Puede acceder a la repetición vía webcast a través de la sección de relaciones con inversores del sitio web de Digi.

Se puede acceder a una copia de este comunicado de resultados a través de la página de comunicados financieros de la sección de relaciones con los inversores del sitio web de Digi en www.digi.com.

Para más noticias e información sobre nosotros, visite www.digi.com/aboutus/investorrelations.

Acerca de Digi International

Digi International (Nasdaq: DGII) es un proveedor líder mundial de productos, servicios y soluciones de conectividad IoT . Ayudamos a nuestros clientes a crear productos conectados de próxima generación y a desplegar y gestionar infraestructuras de comunicaciones críticas en entornos exigentes con altos niveles de seguridad y fiabilidad. Fundada en 1985, hemos ayudado a nuestros clientes a conectar más de 100 millones de cosas y seguimos creciendo. Para más información, visite el sitio web de Digi en www.digi.com.

Declaraciones prospectivas

Este comunicado de prensa contiene afirmaciones de carácter prospectivo basadas en las expectativas y suposiciones actuales de la dirección. Estas declaraciones a menudo pueden identificarse por el uso de terminología de previsión como "anticipar", "asumir", "creer", "continuar", "estimar", "esperar", "pretender", "puede", "planear", "potencial", "proyectar", "debería", "objetivo" o "será" o su negativo u otras variaciones de los mismos o terminología similar. Entre otros elementos, estas declaraciones se refieren a las expectativas del entorno empresarial en el que opera Digi, proyecciones de rendimiento futuro, niveles de inventario, oportunidades de mercado percibidas, gastos por intereses y declaraciones relativas a nuestra misión y visión. Estas afirmaciones no son garantía de resultados futuros e implican ciertos riesgos, incertidumbres y suposiciones. Entre otros, se incluyen los riesgos relacionados con las continuas y variables presiones inflacionistas y deflacionistas en todo el mundo y las políticas monetarias de los gobiernos a nivel mundial, así como las preocupaciones actuales sobre una posible recesión, la capacidad de empresas como nosotros para operar un negocio global en tales condiciones, así como los efectos negativos sobre la demanda de productos y la solvencia financiera de clientes y proveedores en tales condiciones, los riesgos relacionados con los continuos retos de la cadena de suministro que siguen afectando a las empresas en todo el mundo, los riesgos relacionados con la ciberseguridad, los riesgos derivados de las actuales guerras en Ucrania y Oriente Medio, el mercado altamente competitivo en el que opera nuestra empresa, los rápidos cambios en las tecnologías que pueden desplazar a los productos vendidos por nosotros, el descenso de los precios de los productos de red, nuestra dependencia de distribuidores y otros terceros para vender nuestros productos, la posibilidad de que se cancelen o modifiquen importantes pedidos de compra, los retrasos en los esfuerzos de desarrollo de productos, la incertidumbre en la aceptación de nuestros productos por parte de los usuarios, la capacidad de integrar nuestros productos y servicios con los de otras partes de forma comercialmente aceptada, las responsabilidades potenciales que puedan surgir si alguno de nuestros productos presenta defectos de diseño o fabricación, nuestra capacidad para integrar y obtener los beneficios esperados de las adquisiciones, nuestra capacidad para defender o resolver satisfactoriamente cualquier litigio, el impacto de los desastres naturales y otros acontecimientos fuera de nuestro control que podrían afectar negativamente a nuestra cadena de suministro y a nuestros clientes, las posibles consecuencias imprevistas asociadas a reestructuraciones, reorganizaciones u otras iniciativas empresariales similares que pueden afectar a nuestra capacidad para retener a empleados importantes o afectar de otro modo a nuestras operaciones de forma imprevista y adversa, y los cambios en nuestro nivel de ingresos o rentabilidad, que pueden fluctuar por muchas razones fuera de nuestro control. Estos y otros riesgos, incertidumbres y suposiciones identificados periódicamente en nuestros documentos presentados ante la Comisión del Mercado de Valores de Estados Unidos, incluidos, entre otros, los expuestos en el punto 1A, Factores de riesgo, de nuestro Informe Anual en el Formulario 10-K para el ejercicio cerrado a 30 de septiembre de 2023, los documentos presentados posteriormente en el Formulario 10-Q y otros documentos presentados, podrían hacer que nuestros resultados reales difirieran sustancialmente de los expresados en cualquier declaración prospectiva realizada por nosotros o en nuestro nombre. Muchos de estos factores escapan a nuestra capacidad de control o predicción. Estas declaraciones prospectivas se refieren únicamente a la fecha en que se realizan. Renunciamos a cualquier intención u obligación de actualizar cualquier declaración prospectiva, ya sea como resultado de nueva información, acontecimientos futuros u otros motivos.

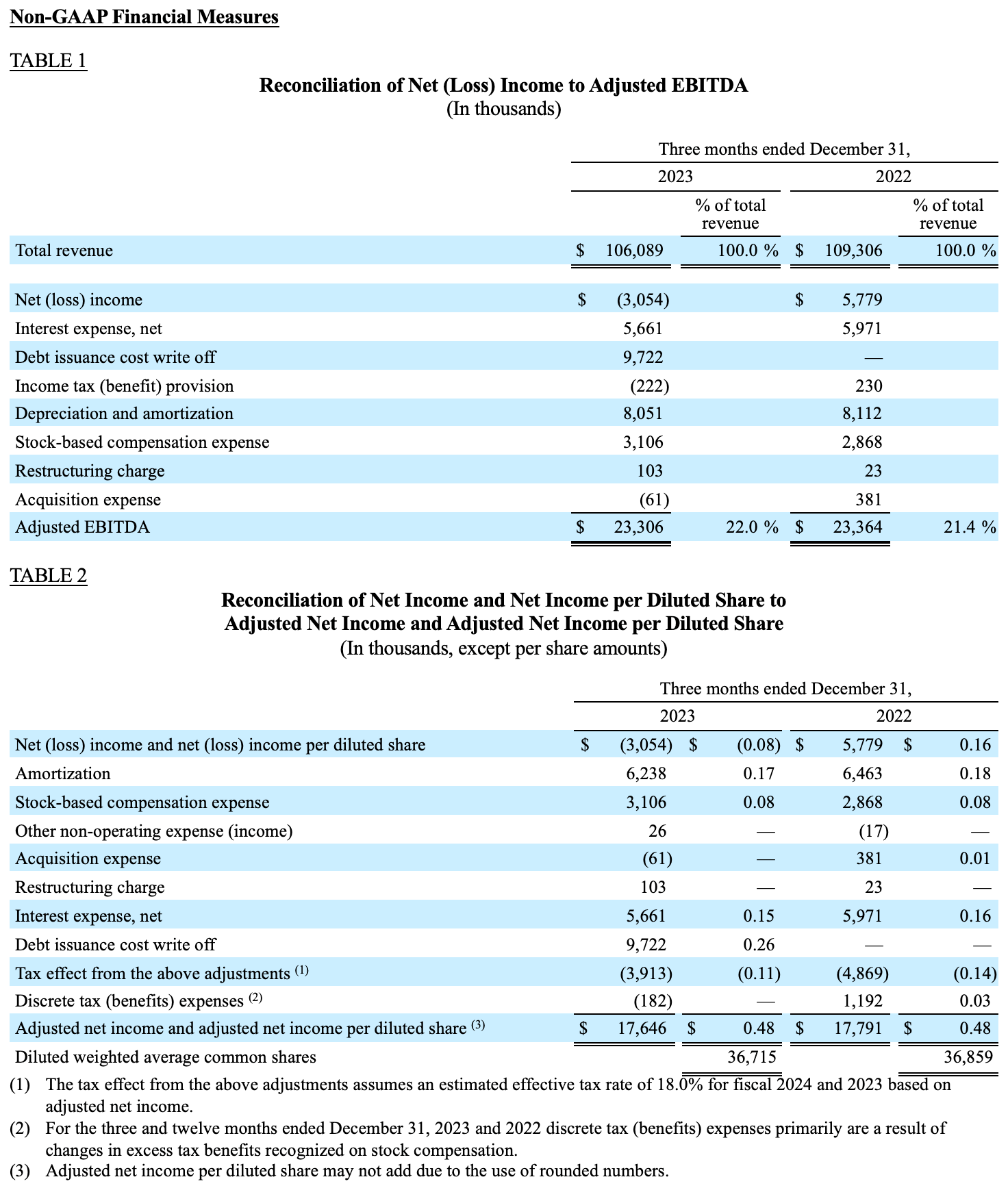

Presentación de medidas financieras que no se ajustan a los PCGA

Este comunicado incluye el beneficio neto ajustado, el beneficio neto ajustado por acción diluida y el EBITDA ajustado, cada uno de los cuales es una medida no contemplada en los PCGA.

Entendemos que hay limitaciones materiales en el uso de medidas no GAAP. Las medidas no GAAP no sustituyen a las medidas GAAP, como los ingresos netos, para analizar el rendimiento financiero. La divulgación de estas medidas no refleja todos los cargos y ganancias que fueron realmente reconocidos por Digi. Estas medidas no-GAAP no se ajustan a los principios contables generalmente aceptados, ni son una alternativa a las medidas preparadas de acuerdo con ellos, y pueden ser diferentes de las medidas no-GAAP utilizadas por otras empresas o presentadas por nosotros en informes anteriores. Además, estas medidas que no se ajustan a los PCGA no se basan en ningún conjunto completo de normas o principios contables. Creemos que las medidas no-GAAP tienen limitaciones en el sentido de que no reflejan todos los importes asociados a nuestros resultados de operaciones determinados de acuerdo con la GAAP. Creemos que estas medidas sólo deben utilizarse para evaluar nuestros resultados de operaciones junto con las correspondientes medidas GAAP. Además, el EBITDA ajustado no refleja nuestros gastos en efectivo, las necesidades de efectivo para la sustitución de activos depreciados y amortizados, ni los cambios o las necesidades de efectivo para nuestras necesidades de capital circulante.

Creemos que la presentación de los ingresos netos históricos y ajustados y de los ingresos netos ajustados por acción diluida, respectivamente, sin incluir elementos como la reversión de las reservas fiscales, los beneficios fiscales discretos, los gastos y reversiones de reestructuración, la amortización de intangibles, las compensaciones basadas en acciones, otros ingresos/gastos no operativos, los cambios en el valor razonable de las contrapartidas contingentes, los gastos relacionados con las adquisiciones y los gastos de intereses relacionados con las adquisiciones, permite a los inversores comparar los resultados con períodos anteriores que no incluían estos elementos. La dirección utiliza las medidas no GAAP antes mencionadas para supervisar y evaluar los resultados operativos y las tendencias en curso y para comprender nuestro rendimiento operativo comparativo. Además, algunos de nuestros accionistas han expresado su interés en ver las medidas de rendimiento financiero excluyendo el impacto de estos asuntos, que aunque son importantes, no son fundamentales para las operaciones principales de nuestro negocio. La dirección cree que el EBITDA ajustado, definido como el EBITDA ajustado por los gastos de compensación basados en acciones, los gastos relacionados con adquisiciones, los gastos de reestructuración y las reversiones, y los cambios en el valor razonable de las contraprestaciones contingentes, es útil para que los inversores evalúen nuestros resultados operativos básicos y nuestro rendimiento financiero, ya que excluye las partidas que son significativas, no monetarias o no recurrentes, reflejadas en los Estados de Operaciones Condensados Consolidados. Creemos que la presentación del EBITDA ajustado como porcentaje de los ingresos es útil porque proporciona un enfoque fiable y coherente para medir nuestro rendimiento de un año a otro y para evaluar nuestro rendimiento en comparación con el de otras empresas. Creemos que esta información ayuda a comparar los resultados operativos y el rendimiento corporativo sin tener en cuenta el impacto de nuestra estructura de capital y el método de adquisición de activos.

Contacto con los inversores:

Rob Bennett

Relaciones con los inversores

Digi Internacional

952-912-3524

Correo electrónico: rob.bennett@digi.com